É comum que muitos comerciantes do comércio de roupas e acessórios tenham dúvidas sobre a forma de tributação do seu negócio. Por isso, nesse artigo você encontrará todas as informações sobre notas fiscais, contabilidade e impostos que um empreendedor deste setor precisa saber sobre isso. Aqui daremos mais destaque para as empresas enquadradas no regime tributário Simples Nacional. Confira!

Simples Nacional para comércio de roupas e acessórios

O Simples Nacional é o regime tributário mais usado pelas micro e pequenas empresas no Brasil, inclusive as de comércio de roupas e acessórios. O seu principal atrativo é o pagamento de vários impostos em uma única guia de recolhimento, chamada de DAS.

Com isso, o cumprimento das obrigações e a rotina contábil fica muito mais fácil e rápida. Então, caso você escolha a tributação pelo Simples Nacional, a sua loja pagará uma alíquota única, calculada conforme uma porcentagem do seu faturamento.

Felizmente, para os comerciantes, a reforma do Simples Nacional, que entrou em vigor em 2021, trouxe uma mudança para melhor. Por mais que a atividade de comércio permaneça no Anexo I, o Governo Federal introduziu uma alíquota que pode ser deduzida do imposto devido pela empresa, da mesma forma que acontece com o Imposto de Renda Pessoa Física. Assim, o baque do aumento dos impostos que vem com o crescimento do negócio se torna mais tolerável.

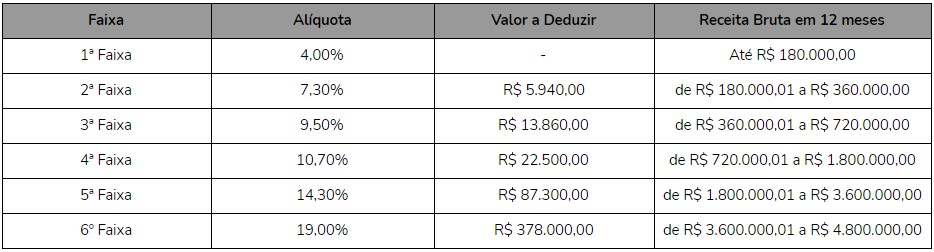

Os valores dos impostos estabelecidos pela lei começam em 4% do faturamento das empresas que têm receita de até R$ 180 mil por ano e, para esse caso, não tem a opção da dedução. O valor máximo é de 19%, com dedução de R$ 378 mil, para estabelecimentos que faturam entre R$ 3,6 milhões e R$ 4,8 milhões anualmente.

É importante ressaltar que a alíquota dos impostos incide sobre o faturamento e não sobre o lucro! Assim, o cálculo é feito sobre todas as receitas que o seu estabelecimento obteve, sem subtrair os custos operacionais.

Tabela Anexo I – Simples Nacional

Como um exemplo de cálculo do Simples Nacional, usaremos uma empresa que possui receita mensal de R$ 30 mil. Levando isso em consideração, o faturamento dos últimos 12 meses da empresa, também conhecido como RBT12, será de R$ 340.500,00.

Olhando para a tabela acima, percebe-se que essa empresa estará na 2ª faixa do Simples Nacional e a alíquota de tributação estará em 7,30%. Com isso, a parcela que será deduzida dos seus impostos será de R$ 5.940,00.

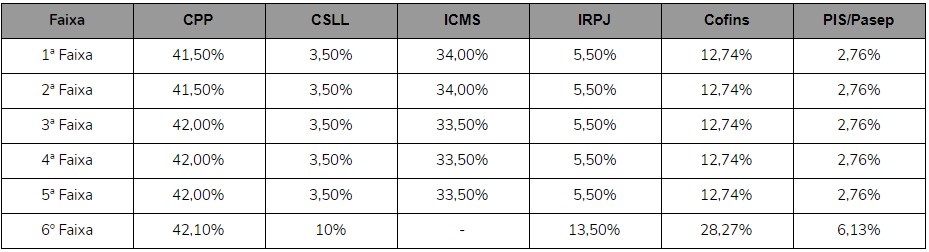

Percentual de Repartição dos Tributos

Na planilha abaixo, é possível entender como o imposto pago pela sua empresa no Simples Nacional é dividido:

Substituição tributária do ICMS para empresas de comércio

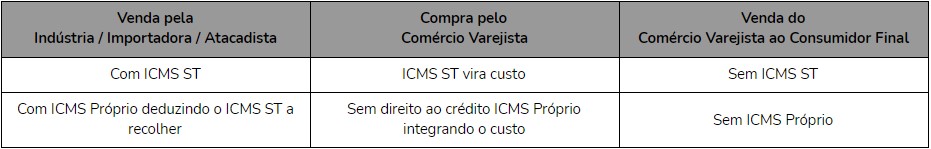

O Fisco está sempre em busca de maneiras para dificultar a vida de quem sonega impostos. Uma das medidas colocadas em prática neste sentido foi a Substituição Tributária do Imposto sobre Circulação de Mercadorias e Serviços (ICMS-ST). Isso significa que, no caso de determinadas categorias, o ICMS é recolhido uma única vez, sob a responsabilidade do chamado “contribuinte substituto”.

Normalmente, esse pagamento acontece no início da circulação da mercadoria nos seguintes lugares:

- Na Indústria;

- Na Importadora;

- No Comércio Atacadista.

Isto significa que o revendedor paga o imposto indiretamente. Ou seja, na compra da mercadoria para a revenda, uma vez que o custo do tributo foi repassado pelo contribuinte substituto.

Como o ICMS foi recolhido antecipadamente, se encerra a cadeia tributária. Portanto, não é necessário tributar novamente. Vale a pena saber que, para vendas fora do estado de fabricação do produto, o ICMS precisa ser pago novamente para o novo estado.

Isto significa que, para os casos de mercadorias que sofrem substituição tributária do ICMS, você não precisa recolher este tributo. Agora, caso você venda itens de produção interna, como artesanato, será preciso recolher o ICMS. Afinal, quem está fabricando o item é você.

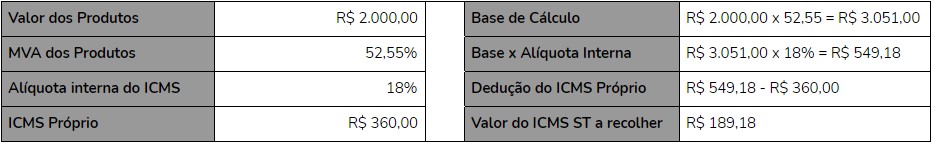

Calculando a Substituição Tributária do ICMS-ST

Memória de Cálculo

Exemplificando a Cadeia Tributária

Cupom Fiscal para comércio de roupas e acessórios

O cupom fiscal é o documento que serve para documentar e comprovar uma transação comercial realizada entre o estabelecimento e consumidor final. Além de ser importante para a comprovar a venda, o cupom também é importante para o fisco, pois serve como base para a análise de pagamento de impostos e tributos de produtos.

O cupom fiscal é equivalente à nota fiscal, sendo os dois usados para o mesmo fim: a comprovação fiscal das vendas realizadas. O que diferencia um do outro é o tipo de empresa que emite. Para ser mais preciso, o cupom é o comprovante fiscal utilizado por empresas que tenham atendimento ao público e consumidores finais, incluindo as empresas de comércio de roupas e acessórios.

Além disso, outra forma de diferenciar o cupom fiscal da nota fiscal é a quantidade de informações. O cupom registra a venda e fornece os dados da transação, já a nota fiscal, além desses dados, identifica o destinatário e a natureza da empresa.

Emissão regulamentada

Por ter tamanha importância para o fisco, o cupom fiscal tem sua emissão regulamentada por algumas regras estipuladas pela Secretaria de Estado da Fazenda (SEFAZ). Sendo assim, a única forma do varejista emitir o cupom fiscal dentro da lei é seguindo as regras estabelecidas, o que quer dizer, usar um Emissor de Cupom (ECF) homologado.

O não cumprimento dessas normas e a utilização de equipamentos não homologados pode complicar o processo de emissão de cupons do varejista, gerando autuações e até multas durante uma fiscalização.

Obrigatoriedade do Cupom Fiscal

O cupom fiscal deve ser fornecido para os clientes de empresas que possuem uma receita bruta anual superior a R$ 120 mil, podendo variar de acordo com os estados brasileiros.

É importante destacar que o comprovante deve ser emitido em todas as operações realizadas no checkout da empresa, independentemente do valor da venda ou da quantidade de produtos.

O cupom é o responsável por fornecer ao consumidor algumas informações importantes e, também, por resguardar o fisco quanto ao pagamento de tributos. Alguns dados encontrados em um cupom são:

- Discriminação de tributos.

- Quantidade de itens.

- Valor dos produtos ou serviços.

- Dados da empresa.

- Dados do equipamento responsável pela emissão do cupom (ECF).

O Cupom Fiscal Eletrônico para o comércio de roupas

Atualmente, com a crescente tendência à digitalização dos comprovantes fiscais, o cupom fiscal tem sido substituído pelo Cupom Fiscal Eletrônico. Ele possui o mesmo objetivo do comprovante físico, porém, para a comprovação da venda, é impresso apenas um extrato que possibilita ao cliente o acesso online do documento fiscal.

Temos, atualmente, 3 soluções para emissão do Cupom Fiscal Eletrônico e elas variam conforme a legislação de cada estado: a NFC-e (Nota Fiscal de Consumidor Eletrônica), o SAT (Sistema Autenticador e Transmissor) e o PAF-ECF (Programa Aplicativo Fiscal para Emissor de Cupom Fiscal).

NFC-e

Similar à Nota Fiscal Eletrônica (NF-e ), a NFC-e é um documento fiscal eletrônico para vendas ao consumidor final. A nota é transmitida pelo estabelecimento comercial para a Secretaria da Fazenda pela internet assim que a compra é finalizada pelo cliente.

Para ser emitida, a NFC-e precisa de uma conexão ativa com a internet e, caso falte conexão, existem algumas regras de contingência. Além disso, o contribuinte deverá ter um certificado digital, que será utilizado pela NFC-e para assinar digitalmente e transmitir todos os dados da venda.

Nesse modelo, não há necessidade da instalação de nenhum equipamento específico, como é o caso do SAT e do ECF. Por isso, vários estados brasileiros tem migrado do ECF para a NFC-e.

O Documento Auxiliar da NFC-e (DANFE NFC-e) pode ser impresso por qualquer impressora que gera o QR code. Esse código de barras bidimensional permite que o consumidor confira a validade fiscal do documento e os dados da compra através do site da SEFAZ ou de um smartphone que tenha o aplicativo instalado.

SAT

O Sistema Autenticador e Transmissor de Cupons Fiscais Eletrônicos (SAT) é um equipamento homologado pelo Fisco que transmite as informações de venda da empresa para a SEFAZ. Ele deve estar integrado a um software que é o responsável pela geração do Cupom Fiscal Eletrônico. Para utilizá-lo, o contribuinte deverá ter um certificado digital, que será utilizado pelo SAT para assinar digitalmente e transmitir os dados da venda.

Para isso, não existe a necessidade da instalação de um equipamento em cada caixa registradora, uma vez que ele pode ser compartilhado por vários caixas em uma mesma loja.

A transmissão é feita automaticamente pelo equipamento e, caso falte a conexão com a internet, o SAT guarda as informações e as transmite assim que a conexão for reestabelecida.

Com o SAT, a SEFAZ pode acompanhar diariamente a venda de qualquer loja. Em suma, para o Fisco, é também uma forma de inibir a sonegação de ICMS.

PAF-ECF

O Emissor de Cupom Fiscal (ECF) é uma impressora dedicada a emitir cupons fiscais e deve, obrigatoriamente, estar integrada a um Programa Aplicativo Fiscal para Emissor de Cupom Fiscal (PAF-ECF). Ele tem a capacidade de guardar em sua memória todos os totalizadores fiscais e, também, a imagem de todos os cupons fiscais emitidos.

O comércio de roupas e acessórios que optar por ele não precisará estar conectada à internet na loja, já que os dados são armazenados em sua memória. A transmissão das vendas à SEFAZ é feita a partir do PAF-ECF ou de um software de gestão integrado a ele. Em caso de problemas, a manutenção deve ser feita somente por empresas credenciadas pelo Fisco.

Existe uma legislação específica para o PAF-ECF. No dia a dia há duas questões prioritárias:

-

As alterações e implementações não podem ferir a legislação, o que causa, às vezes, engessamento no software do ponto de venda

-

Mesmo sendo uma legislação nacional, há diferenças entre os estados que devem ser previstas no software

O software tem muitas rotinas que são exclusivamente para atender ao Fisco, sem nenhum ganho para o cliente. Em função disto, o PAF é muito mais “pesado” do que poderia ser, pois exige uma instalação local com banco de dados e informações redundantes apenas para atender às exigências da Receita Federal.

Vários estados do Brasil já publicaram legislações para a substituição que, normalmente, determina projetos pilotos e prazos escalonados para implantação. Nesses casos, a utilização do PAF continua válida, porém com data marcada para encerramento.