Toda mudança na lei pode trazer consequências práticas no dia a dia dos empreendedores. Por isso a necessidade de se atualizar constantemente é tão grande. É preciso entender essas transformações e como elas impactam a vida das empresas. Sobretudo do ponto de vista fiscal e tributário.

Por exemplo, sobre o Simples Nacional, você sabe se é melhor uma atividade estar enquadrada no Anexo III ou V? Você já ouviu falar ou sabe o que é Fator R do Simples Nacional?

Após as recentes alterações na legislação que regulariza o Simples, através da Lei Complementar N° 155/2016, muitas empresas passaram a ter suas atividades transitando entre os anexos III e V.

Isso devido ao novo método de cálculo chamado de Fator R. Acontece que a diferença de impostos existente entre esses dois anexos é significativa.

Aí começaram as dúvidas: e então, é melhor estar no Anexo III ou no Anexo V do Simples? Como estar em cada um deles? O que é Fator R? Leia o post até o final e entenda melhor.

O que é Fator R do Simples Nacional?

Fator R é o nome dado ao cálculo realizado mensalmente para saber se uma empresa será tributada no anexo III ou V do Simples Nacional.

Conforme citam os parágrafos §§ 5-J e 5-M do Art.18 da Lei Complementar N°123, se a razão entre a folha de salários ou folha de pagamento (incluído o pró-labore) dos últimos 12 meses e a receita bruta da pessoa jurídica dos últimos 12 meses for igual ou superior a 28% (vinte e oito por cento), dependendo da atividade econômica, a empresa deixará de ser tributada no anexo V e passará a ser tributada no anexo III.

Por que o fator R é tão importante para as pequenas e médias empresas?

É muito importante que os empreendedores e gestores das pequenas e médias empresas fiquem por dentro do que é Fator R. Também como ele pode impactar o dia a dia financeiro do negócio. Através do Fator R do Simples Nacional, é possível pagar menos impostos.

Isso dependendo do anexo do Simples em que a empresa está enquadrada. Normalmente o melhor é estar no Anexo III, que tem uma alíquota menor.

Mas para isso é necessário fazer contas e avaliar qual o melhor cenário. Enfim, optar ou não pelo Fator R pode influenciar em muitas questões da rotina da empresa. Para entender como ele funciona de fato, é necessário conhecer o que diz a lei.

Lei Complementar do Simples Nacional e o Anexo V

Para entendermos como funciona o Fator R, primeiro temos que conhecer a Lei que garantiu esse privilégio às microempresas e empresas de pequeno porte, como realizar seu cálculo, a importância do Pró-labore nessa situação e as atividades que estão sujeitas a ele e seus respectivos anexos.

A Lei Complementar Nº 155, criada em 27 de outubro de 2016, estabeleceu uma reforma na legislação existente, especialmente na Lei Complementar N°123/2006.

Esta famosa Lei 123 é a que regulamenta o Regime Tributário Simplificado, conhecido como Simples Nacional. Por isso, aqui na Conube, costumamos dizer que de Simples, o Simples Nacional só tem o nome e o número da Lei, que é 123.

Uma das principais alterações feitas pela nova Lei Complementar foi a extinção do Anexo VI. Assim, as atividades referentes a este anexo passaram a figurar no novo anexo V.

Foi por causa dessa alteração que passou a ser adotado um novo método de cálculo, chamado de Fator R. Algumas dessas atividades, dependendo desse tal Fator R, poderiam estar enquadradas ou no Anexo III ou no Anexo V.

Anexo III ou Anexo V: onde vou pagar menos?

Ah, essa é a pergunta do milhão! Se você leu o tópico anterior com atenção e entendeu o que é Fator R, deve ter percebido que a troca que os empresários querem fazer após entender essa alteração é justamente sair do Anexo V e entrar no Anexo III. Mas por que isso? Algum palpite?

Alguém falou em economizar aí? Sim, isso mesmo! Elementar, meu caro Watson! Para pagar menos impostos! É o que todo mundo quer, não é verdade?

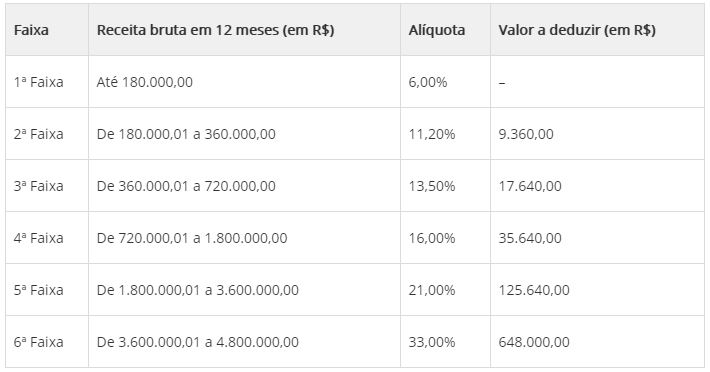

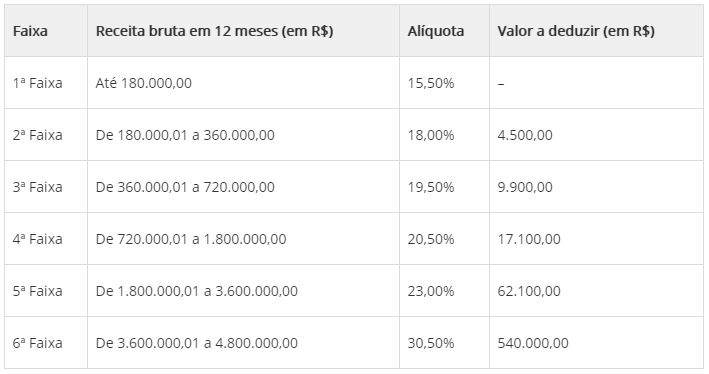

A tabela do Anexo V mostra que as empresas começam a pagar impostos a partir de 15,5%, ao passo que no Anexo III as alíquotas são bem menores: a partir de 6%. Veja o comparativo abaixo:

Anexo III

Anexo V

Como calcular o Fator R do Simples Nacional?

Bom, agora que você já entendeu as diferenças entre os anexos e o que é Fator R, chegou a hora aprender o cálculo. Não é nada complicado!

Mas, para facilitar, assegure-se de que tenha em mãos a folha de pagamento (pró-labore, salários, FGTS) e a receita bruta equivalente aos 12 meses anteriores ao período em que está sendo apurado. Conforme cita o parágrafo § 24, do Art. 18 da lei Complementar N°123/2006:

“§ 24. Para efeito de aplicação do § 5o-K, considera-se folha de salários, incluídos encargos, o montante pago, nos doze meses anteriores ao período de apuração, a título de remunerações a pessoas físicas decorrentes do trabalho, acrescido do montante efetivamente recolhido a título de contribuição patronal previdenciária e FGTS, incluídas as retiradas de pró-labore.”

Exemplo de cálculo:

Fator R = Folha de pagamento + Pró-labore (em 12 meses) / Receita Bruta (em 12 meses)

Substituindo as variáveis

Fator R = 5.600,00 / 20.000,00

Fator R = 0,28 ou 28%

Neste exemplo, o Fator R resultou em exatos 28%. Ou seja, neste caso, se a atividade estivesse entre as do Anexo V, poderia estar enquadrada no III e pagar menos impostos.

Após ser apurado o cálculo para o Fator R, basta apenas consultar os anexos para verificar a sua situação e descobrir qual a alíquota exata a ser paga.

Fator R pode ser uma medida de incentivo ao emprego?

Esse novo método de cálculo que influencia na maneira como é encontrado o imposto que deve ser pago, é uma das medidas encontradas pelo governo para poder se recuperar da crise que vem dificultando a vida de todos nós brasileiros através do incentivo ao emprego.

O raciocínio simples é: se minha folha de pagamento for maior, maiores as chances de eu pagar menos impostos. Assim, essa alteração poderá fazer com o que as empresas que podem se beneficiar do Fator R, invistam em aumentar sua folha de pagamento para que ocorra a diminuição da sua carga tributária.

Dá para se enquadrar no Anexo III e pagar menos impostos?

Uma das alternativas adotadas por algumas empresas para poder se enquadrar no anexo III (menos impostos), é em um determinado mês aumentar o seu pró-labore.

Só lembrando, pró-labore é salário pago ao sócio que desempenha alguma atividade na empresa, como, por exemplo, a função de um administrador.

Como tudo tem consequências, é importante ficar atento ao seguinte aspecto: caso haja a opção por essa estratégia, a empresa deve se atentar de que como consequência do aumento de pró-labore também ocorrerá o aumento prospectivo dos impostos que incidem sobre ele, que seria o Imposto de Renda Retido da Fonte (IRRF) e o Instituto Nacional de Seguro Social (INSS).

Atividades que estão sujeitas ao Fator R do Simples Nacional

Bom, como falamos, depois de entender o que é Fator R e seus impactos, é importante lembrar que apenas um grupo de atividades estão sujeitas a esta variável. O inciso XII do parágrafo §5-I do Art.18 da Lei Complementar N°123/2006 diz que:

“Outras atividades do setor de serviços que tenham por finalidade a prestação de serviços decorrentes do exercício de atividade intelectual, de natureza técnica, científica, desportiva, artística ou cultural, que constitua profissão regulamentada ou não, desde que não sujeitas à tributação na forma dos Anexos III ou IV desta Lei Complementar. ”

Veja os principais exemplos de atividades sujeitas aos Fator R:

- Fisioterapia, arquitetura e urbanismo;

- Medicina, inclusive laboratorial, e enfermagem;

- Odontologia e prótese dentária;

- Psicologia, psicanálise, terapia ocupacional, acupuntura, podologia, fonoaudiologia, clínicas de nutrição e de vacinação e bancos de leite

- Administração e locação de imóveis de terceiros;

- Academias de dança, de capoeira, de ioga e de artes marciais;

- Academias de atividades físicas, desportivas, de natação e escolas de esportes;

- Elaboração de programas de computadores, inclusive jogos eletrônicos, licenciamento ou cessão de direito de uso de programas de computação

- Planejamento, confecção, manutenção e atualização de páginas eletrônicas;

- Empresas montadoras de estandes para feiras;

- Laboratórios de análises clínicas ou de patologia clínica;

- Serviços de tomografia, diagnósticos médicos por imagem, registros gráficos e métodos óticos, bem como ressonância magnética, engenharia, medição, cartografia, topografia, geologia, geodésia, testes, suporte e análises técnicas e tecnológicas, pesquisa, design, desenho e agronomia;

- Medicina veterinária

- Serviços de comissária, de despachantes, de tradução e de interpretação;

- Representação comercial e demais atividades de intermediação de negócios e serviços de terceiros;

- Perícia, leilão e avaliação

- Auditoria, economia, consultoria, gestão, organização, controle e administração;

- Jornalismo e publicidade

- Agenciamento

Conclusão sobre o Fator R

Como vimos, esse é um assunto que envolve planejamento, cálculos, análises e, por fim, uma tomada de decisão. Para que tudo seja feito da melhor forma possível, é essencial que você consulte os profissionais que cuidam da contabilidade da sua empresa.

Certamente ele poderá te ajudar a tomar a melhor decisão com relação ao anexo mais adequado e as respectivas estratégias para pagar o valor correto de impostos, dentro da lei.

E então, entendeu o que é Fator R? Conseguiu analisar se é melhor estar no Anexo III ou V e quais as estratégias legais para isso? Deixe seus comentários!